Déclaration et imposition des revenus fonciers

Article rédigé par Isabelle LANTHONY, le 29 avril 2019.

Le printemps marque le retour de la verdure, du soleil… et de la déclaration des revenus ! En mai, nous déclarerons pour la première fois nos revenus depuis la mise en vigueur du prélèvement de l’impôt à la source. Mais pourquoi déclarer les revenus de 2018 s’ils ne sont pas imposés ? Comment bien déclarer ses revenus locatifs ? Pas de panique, Le Service de Gestion vous dit tout !

RAPPEL SUR LE PRÉLÈVEMENT A LA SOURCE

Pour rappel, le prélèvement à la source de l’impôt sur le revenu est entré en vigueur au 1er janvier. Les impôts ne sont donc plus payés avec un décalage d’un an, ils sont désormais prélevés sur les revenus de l’année en cours.

Pour éviter d’imposer les français deux fois (sur les revenus de 2018, comme cela aurait dû être le cas sans le prélèvement à la source, et sur ceux de 2019), les revenus de l’année 2018 ne seront donc pas imposés.

Pour autant, nous devons quand même déclarer ces revenus ! La raison est simple : les revenus de 2018 serviront à déterminer le taux d’imposition auquel nous serons soumis à partir de septembre.

|

Si vous souhaitez une piqure de rappel complète concernant le fonctionnement du prélèvement à la source de l’impôt sur le revenu, lisez notre précédent article à ce sujet. |

Il y a toutefois une distinction qui s’opère entre revenus salariés et revenus fonciers. L’État peut prélever votre impôt chaque mois directement sur votre salaire, car votre employeur lui en indique le montant. En revanche, en tant que propriétaire immobilier, vous n’indiquez pas à l’administration fiscale le montant des loyers que vous percevez chaque mois. Imaginez la contrainte pour tous les propriétaires si l’État leur demandait ces renseignements ! Par conséquent, le fisc ne peut pas prélever « à la source » l’impôt sur les revenus fonciers.

Ainsi, contrairement à l’employé qui touche chaque mois son salaire amputé de son impôt sur le revenu, un propriétaire immobilier perçoit l’intégralité de ses loyers et verse, en guise d’impôt sur ses revenus locatifs, un acompte d’impôt.

Mais avant d’étudier le calcul du montant de cet acompte, prenons les choses dans l’ordre et voyons comment se déroule la déclaration des revenus fonciers.

LA DÉCLARATION DES REVENUS FONCIERS

Quel formulaire de déclaration ?

Si vous louez un logement nu :

Deux régimes d’imposition existent :

– Si vos revenus locatifs bruts hors charges sont inférieurs à 15 000 € annuels, vous dépendez du régime micro-foncier. Il vous suffit d’indiquer vos revenus dans le formulaire 2042 – Déclaration des revenus, section 4 | Revenus Fonciers, dans la case 4BE.

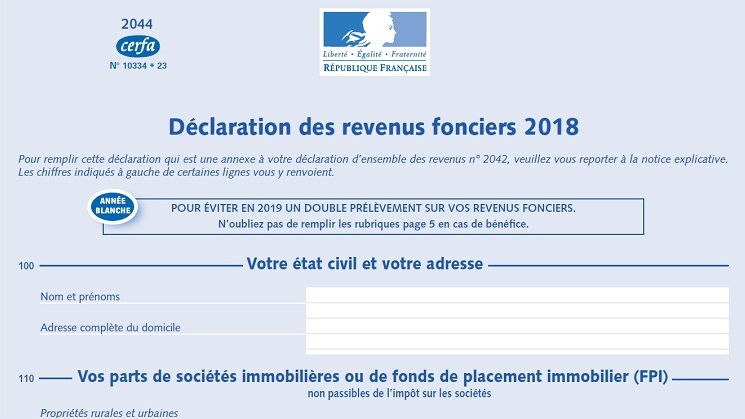

– Sinon, vous dépendez du régime réel. Vous devez alors remplir le formulaire 2044 – Déclaration des revenus fonciers, et reporter le résultat ainsi obtenu sur le formulaire 2042.

À noter que si vous percevez des revenus locatifs inférieurs à 15 000 €, vous pouvez tout de même opter pour le régime réel mais avec un engagement obligatoire de 3 ans.

Si vous louez un logement meublé :

Qu’il s’agisse de locaux professionnels ou pas, les loyers perçus venant de logements meublés sont considérés comme des Bénéfices Industriels et Commerciaux (BIC). Ils doivent donc être déclarés via le formulaire 2042-C-PRO.

Si vous faites de la défiscalisation immobilière :

Si vous bénéficiez de dispositifs de défiscalisation (Robien, Borloo, Scellier,…), vous devez remplir le formulaire 2044-SPE – Déclaration spéciale des revenus fonciers. Concernant la Loi Pinel, vous devrez fournir le formulaire 2042, le formulaire 2044 (ou 2044-SPE selon vos revenus), le formulaire 2044-EB – Statut du bailleur privé – engagement de location (uniquement la première année) et le formulaire 2042-C – Déclaration complémentaire de revenus (pour bénéficier de la réduction d’impôt).

Revenus fonciers à déclarer

Régime micro-foncier :

Le montant à indiquer est égal à la somme des loyers encaissés, des subventions et indemnités perçues et des dépenses effectuées par le locataire qui auraient dû être à votre charge, moins les charges incombant au locataire.

Régime réel :

Vous devez là aussi indiquer dans les cases prévues à cet effet le montant des loyers encaissés, des subventions et indemnités, ainsi que des dépenses mises par convention à la charge des locataires.

Les dépenses à déclarer

Régime micro-foncier :

Vous n’avez pas de charges à déclarer. Un abattement de 30%, représentant ces frais, sera automatiquement appliqué à vos revenus bruts afin de déterminer votre revenu imposable. À vous de voir, donc, s’il est plus pertinent pour vous de rester en micro-foncier ou d’opter pour le régime réel…

Régime réel :

Vous devez déclarer sur le formulaire 2044 l’ensemble des frais et charges déductibles qui sont liés aux biens immobiliers pour lesquels vous percevez des revenus locatifs : charges locatives non réglées par le locataire, frais de gestion et d’administration, taxe foncière, dépenses de travaux, primes d’assurance,… etc.

Pour plus de renseignements sur ces frais et charges déductibles, vous pouvez consulter la notice de la déclaration des revenus fonciers, fournie par la Direction Générale des Finances Publiques.

L’IMPOSITION DES REVENUS FONCIERS

Calcul de l’acompte d’impôt

Nous l’avons précisé en début d’article, l’impôt sur vos revenus fonciers ne sera pas prélevé sur vos revenus locatifs. À la place, vous réglerez un acompte d’impôt prélevé automatiquement sur votre compte bancaire. Ce montant est différent selon le régime auquel vous êtes soumis.

Régime micro-foncier :

Comme indiqué précédemment, suite à votre déclaration, vous bénéficierez d’un abattement de 30% sur vos revenus locatifs bruts. Vous serez alors imposé sur les 70% restants, sur lesquels sera calculé votre acompte d’impôt.

Régime réel :

Le montant imposable retenu est celui calculé via le formulaire 2044, à savoir l’ensemble de vos revenus locatifs moins les frais et charges déductibles.

Dans les deux cas, votre acompte sera calculé à partir de vos revenus fonciers et du taux de prélèvement à la source de votre foyer fiscal, déterminé par votre déclaration de revenus.

Calcul de l’acompte de prélèvements sociaux

En plus de l’imposition de base, vos revenus locatifs seront également taxés à hauteur de 17,2%, au titre des prélèvements sociaux.

Exemple de calcul d’acompte

Si vous avez perçu 7 200 € de revenus locatifs en 2018 et que le taux de prélèvement à la source de votre foyer fiscal est de 10% :

– acompte mensuel d’impôt : 7 200 * 10% / 12 = 60 €

– acompte mensuel de prélèvements sociaux : 7 200 * 17,2% / 12 = 103,2 €

=> Soit un acompte mensuel total de 163,2 €.

Le déficit foncier

Vous réalisez un déficit foncier si, en étant soumis au régime réel, vous déclarez des dépenses supérieures à vos revenus. Le cas échéant, ce déficit foncier peut-être déduit de votre revenu global dans la limite de 10 700 €. Au-delà de cette limite, l’excédent pourra être déduit l’année d’après.

PRÉLÈVEMENT DE L’IMPÔT SUR LES REVENUS FONCIERS

Fréquence de versement de l’impôt

L’acompte d’impôt est prélevé le 15 de chaque mois. Vous pouvez toutefois opter pour un paiement trimestriel (en février, mai, août et novembre), à condition d’en faire la demande avant le 1er octobre pour que cela soit effectif dès l’année suivante.

Ajustement des versements

Comme indiqué plus haut, à l’inverse de l’impôt sur le revenu qui est directement prélevé sur le salaire, l’impôt sur les revenus fonciers est versé sous la forme d’un acompte basé sur les revenus de l’année N-1. Donc si vous ne percevez plus de loyers en année N, vous continuerez quand même de payer cet impôt !

Idem si vos loyers perçus diminuent, le montant de votre impôt restera le même. Il vous faudra attendre l’année N+1 où, après avoir déclaré vos revenus de l’année N, le fisc vous remboursera le trop-plein versé. Mais à l’inverse, si vos loyers augmentent, vous paierez moins d’impôts que ce que vous devez réellement. Il vous faudra alors verser un complément d’impôt en année N+1…

Il est toutefois possible de signaler à l’administration fiscale une modification du montant de vos revenus locatifs, afin que votre acompte d’impôt s’ajuste à votre nouvelle situation. Tout comme pour le changement de fréquence de prélèvement, cette demande peut s’effectuer en vous rendant sur votre espace particulier sur le site impots.gouv.fr, puis dans la rubrique “Prélèvement à la source”. Ces modifications ne sont toutefois possibles que sous certaines conditions.

Cas particulier : nouveau bailleur

Si cette année est la première où vous avez perçu des revenus locatifs, vous n’êtes pas censé payer d’impôts puisque vous n’aurez pas déclaré de revenus fonciers l’année précédente. Sauf que vous devrez bien être imposé sur ces revenus en année N+1, en plus de l’imposition sur les revenus de l’année N+1 !

Afin d’éviter d’être ainsi doublement imposé, vous avez la possibilité de verser un acompte spontané dès votre première année en tant que bailleur. Cette option n’est toutefois pas sans inconvénients, car ce sera à vous d’effectuer la démarche, et vous devrez calculer vous-même le montant de l’acompte à verser… À moins de verser l’acompte de votre choix, dont le montant fera l’objet d’une régularisation l’année suivante (remboursement par le fisc en cas de trop-perçu, ou complément à verser de votre poche dans le cas contraire).

Vous souhaitez obtenir d’autres conseils et informations sur le secteur immobilier ? Rendez-vous sur notre blog et abonnez-vous à notre page Facebook, à notre compte Twitter et à notre newsletter !