Revenus fonciers d’une location nue : Quel régime d’imposition choisir ?

Article rédigé par Isabelle LANTHONY, le 30 avril 2021.

Vous avez mis un logement en location non-meublée et percevez donc des revenus locatifs. Pour déclarer ces revenus fonciers, il existe deux régimes d’imposition : le régime micro-foncier et le régime réel. Notre article vous aide à y voir plus clair.

Pour déclarer leurs revenus de l’année N-1, les particuliers doivent remplir chaque année le formulaire cerfa 2042.

Concernant les revenus perçus dans le cadre d’une location nue, nous allons nous intéresser plus particulièrement à la section 4 de cette déclaration : Revenus fonciers (Location non-meublée).

Cette section contient deux sous-parties : le régime micro-foncier et le régime réel. Nous allons vous aider à y voir plus clair entre ces deux options.

LE RÉGIME MICRO-FONCIER

Application du régime micro-foncier

Le régime micro foncier est applicable lorsque le revenu brut tiré de la location n’excède pas 15 000 € (hors charges et hors taxes si les loyers sont soumis à la TVA) pour l’ensemble du foyer fiscal, quelle que soit la durée de location au cours de l’année.

Toutefois, il ne s’appliquera pas dans les cas suivants :

-

Monuments historiques qui procurent des revenus fonciers ;

-

Logements bénéficiant d’un régime de déduction fiscale Robien, Borloo, Périssol, Besson, Scellier intermédiaire ou ZRR ;

-

Logements bénéficiant d’une réduction d’impôts prévue en faveur des investissements dans le secteur du tourisme ;

-

Logements bénéficiant de la loi Malraux et ayant fait l’objet d’une demande de permis de construire ou d’une déclaration de travaux avant 2009.

La déclaration des revenus locatifs soumis au régime micro-foncier

Si vous dépendez du régime micro-foncier, vous devez indiquer vos recettes brutes (c’est-à-dire, le montant des loyers encaissés hors charges) dans la case 4BE de votre déclaration de revenus.

L’administration fiscale calculera ensuite un abattement de 30 % sur cette somme déclarée, qui correspond à une déduction forfaitaire censée représenter vos charges.

LE RÉGIME RÉEL

Application du régime réel

Le régime réel est applicable dans trois cas :

-

Lorsque le revenu brut tiré de la location dépasse 15 000 € (hors charges et hors taxes si les loyers sont soumis à la TVA) ;

-

Pour les locations exclues du régime micro-foncier (monuments historiques, logements bénéficiant d’un régime de déduction particulier,… etc., voir plus haut) ;

-

Sur option, pour les loueurs relevant normalement du régime micro-foncier. Comme nous le verrons plus bas, ce choix peut se révéler pertinent dans le cas où les charges déductibles réelles sont très importantes.

Les frais et charges déductibles

Si vous dépendez du régime réel, vous devez déduire de vos loyers encaissés (hors charges) les frais et charges déductibles suivants :

-

Charges locatives non récupérées ;

-

Indemnités d’éviction et de relogement ;

-

Rémunération des gardiens et concierges ;

-

Rémunération du syndic ;

-

Frais de procédure ;

-

Frais d’administration pour un montant forfaitaire de 20 € ;

-

Prime d’assurance (GLI et PNO) ;

-

Dépenses d’entretien et de réparations ;

-

Travaux d’amélioration ;

-

Provisions pour charges de copropriété ;

-

Intérêts et frais d’emprunt ;

-

Taxe foncière (déduction faite de la TOM).

Le déficit foncier

Si vos charges déductibles sont supérieures à vos revenus locatifs imposables, vous allez déclarer un déficit foncier :

-

La part de ce déficit imputable à d’autres charges que les intérêts d’emprunt est déductible de vos revenus imposables, dans la limite de 10 700 € par an (ou 15 300 € si le logement bénéfice du dispositif Périssol) ;

-

La part de ce déficit qui dépasse les 2 plafonds annuels de 10 700 € ou 15 300 € en Périssol ainsi que celle imputable aux intérêts d’emprunt sont déductibles de vos revenus fonciers des 10 années à venir.

La déclaration des revenus locatifs soumis au régime réel

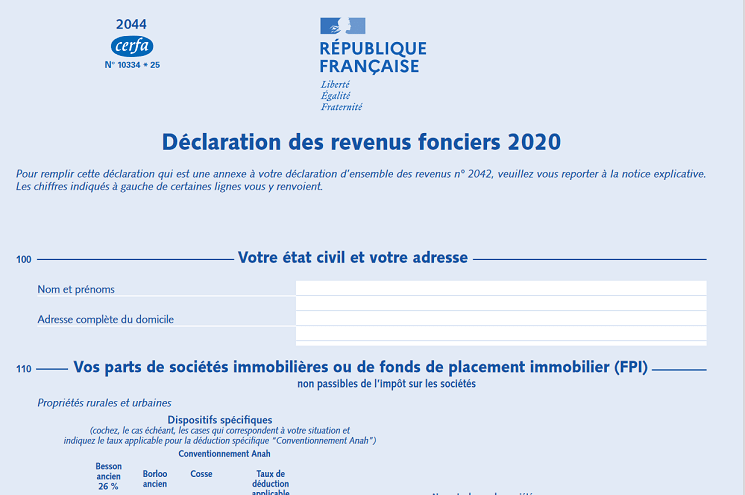

Si vous êtes soumis au régime réel, vous devez remplir un formulaire 2044 (déclaration des revenus fonciers) et le joindre à votre déclaration de revenus.

|

Il existe deux formulaires pour les bailleurs soumis au régime réel :

|

Indiquez dans le formulaire 2044 l’ensemble de vos charges, ce qui permettra de calculer votre revenu foncier imposable (à reporter dans la case 4BA de la déclaration de revenus 2042) ou votre déficit foncier reportable (à reporter dans les cases 4BB et 4BC de la déclaration de revenus 2042).

MICRO-FONCIER OU RÉEL : QUEL RÉGIME D’IMPOSITION CHOISIR ?

Nous l’avons vu plus haut, selon votre situation, vous serez automatiquement soumis à l’un ou l’autre de ces deux régimes d’imposition.

Mais dans le cas où vous pouvez choisir entre ces deux options, la réflexion s’impose. Le régime micro-foncier est plus simple car il suffit de remplir une case dans votre déclaration d’impôts. Par ailleurs, vous pouvez le choisir sans durée minimum d’engagement.

À l’inverse, si vous optez pour le régime réel, vous devrez conserver ce choix durant 3 ans incompressibles, avec la possibilité ensuite de le renouveler à chaque fois pour une période d’un an. Il est possible de rebasculer vers le régime micro-foncier à la fin de chaque période d’engagement.

La question à vous poser est de savoir si cela est plus rentable pour vous d’opter pour le régime réel ou micro-foncier. Pour cela, calculez le montant total de vos charges réelles :

-

Si elles sont inférieures à 30 % de vos revenus locatifs, il est plus intéressant de choisir le régime micro-foncier ;

-

Si elles sont supérieures à 30 % de vos revenus locatifs, il est plus rentable de basculer vers le régime réel. Attention toutefois à bien vous rappeler que ce choix vous engage sur 3 ans. Il vous faut donc être certain que vos charges (intérêts d’emprunt, taxe foncière, travaux,… etc.) sur les 3 prochaines années seront suffisamment élevées pour que le régime réel soit plus intéressant que l’abattement automatique de 30 % qui s’applique avec le régime micro-foncier.

Pour informer l’administration fiscale de votre choix, il vous suffit de lui faire parvenir la déclaration de revenus correspondant au régime pour lequel vous avez opté. Votre décision sera alors automatiquement prise en compte et appliquée.

|

Ces deux régimes d’imposition sont exclusifs l’un de l’autre. Cela signifie que, si vous possédez plusieurs biens en location nue et que vous pouvez opter pour l’un des deux régimes, vous ne pouvez pas choisir le micro-foncier pour certains d’entre eux et le régime réel pour les autres. Le choix que vous faites s’appliquera à toutes vos locations. |

———

Vous souhaitez obtenir d’autres conseils et informations sur le secteur immobilier ? Rendez-vous sur notre blog et abonnez-vous à notre page Facebook, à notre compte LinkedIn et à notre newsletter !